SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Глобальное инвестирование: вот посыл "сверхуверенности" потребителей (перевод с elliottwave com)

- 26 июля 2021, 12:33

- |

Медвежьи рынки, как правило, следуют именно после такого настроения.

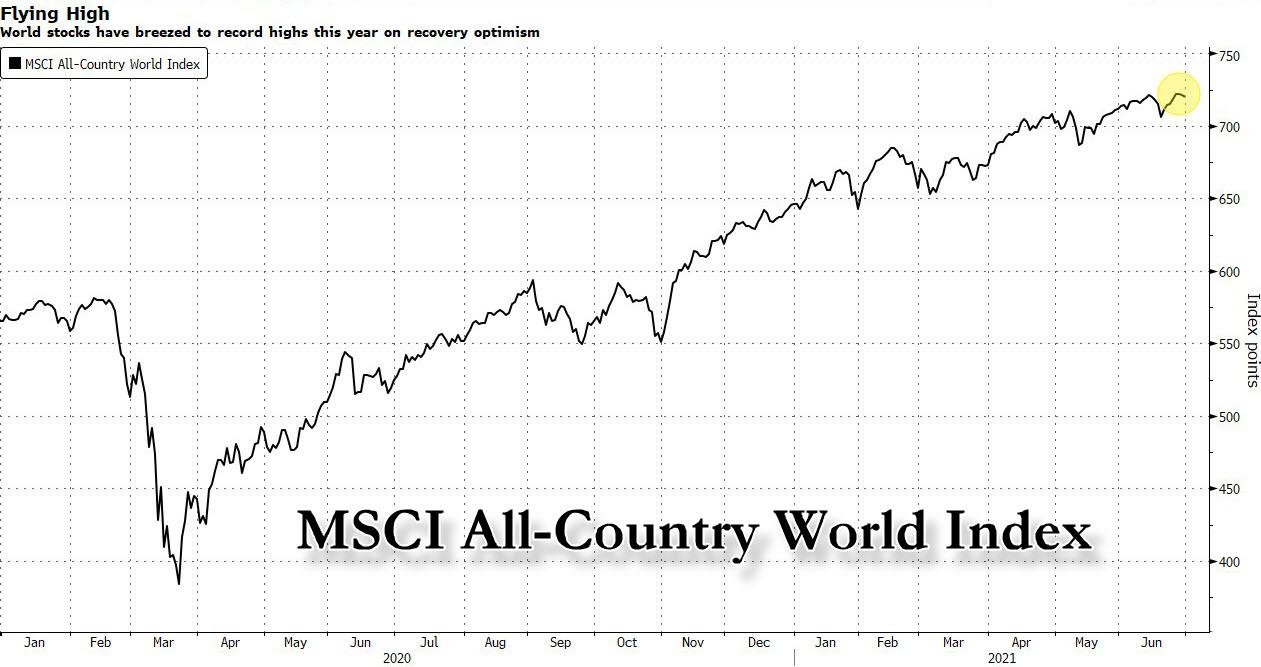

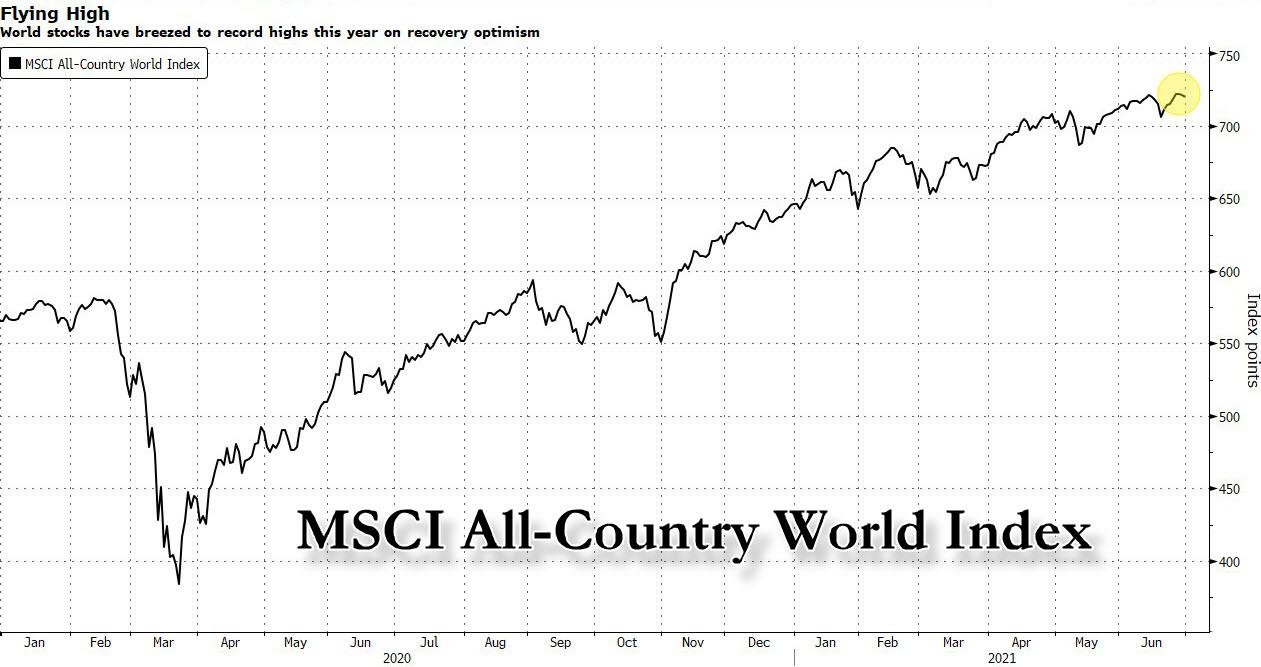

Во многих регионах мира экономика процветает. Например, вот два заголовка о США: «Что американский стартап-бум может означать для экономики (npr.com, 29 июня)», «Инфляция выросла в июне по мере продолжения восстановления экономики (WSJ, 13 июля)». События в Соединенном Королевстве — еще один пример. Работодатели в Великобритании нанимают людей по самой высокой ставке за более чем шесть лет. Кроме того, расходы бизнеса и потребителей стремительно растут — самым быстрым темпом за четверть века. Поэтому неудивительно видеть заголовок CNBC от 18 июня: «Morgan Stanley выбирает мировые акции, способные выдержать ожидаемый европейский бум».

Во многих регионах мира экономика процветает. Например, вот два заголовка о США: «Что американский стартап-бум может означать для экономики (npr.com, 29 июня)», «Инфляция выросла в июне по мере продолжения восстановления экономики (WSJ, 13 июля)». События в Соединенном Королевстве — еще один пример. Работодатели в Великобритании нанимают людей по самой высокой ставке за более чем шесть лет. Кроме того, расходы бизнеса и потребителей стремительно растут — самым быстрым темпом за четверть века. Поэтому неудивительно видеть заголовок CNBC от 18 июня: «Morgan Stanley выбирает мировые акции, способные выдержать ожидаемый европейский бум».

Однако вот что нужно знать инвесторам: экономический бум следует за восходящей тенденцией на фондовом рынке, а не наоборот. Другими словами, история показывает, что быстро развивающаяся экономика может служить противоположным индикатором. Действительно, вот график и комментарий из нашей июльской Global Market Perspective:

( Читать дальше )

Во многих регионах мира экономика процветает. Например, вот два заголовка о США: «Что американский стартап-бум может означать для экономики (npr.com, 29 июня)», «Инфляция выросла в июне по мере продолжения восстановления экономики (WSJ, 13 июля)». События в Соединенном Королевстве — еще один пример. Работодатели в Великобритании нанимают людей по самой высокой ставке за более чем шесть лет. Кроме того, расходы бизнеса и потребителей стремительно растут — самым быстрым темпом за четверть века. Поэтому неудивительно видеть заголовок CNBC от 18 июня: «Morgan Stanley выбирает мировые акции, способные выдержать ожидаемый европейский бум».

Во многих регионах мира экономика процветает. Например, вот два заголовка о США: «Что американский стартап-бум может означать для экономики (npr.com, 29 июня)», «Инфляция выросла в июне по мере продолжения восстановления экономики (WSJ, 13 июля)». События в Соединенном Королевстве — еще один пример. Работодатели в Великобритании нанимают людей по самой высокой ставке за более чем шесть лет. Кроме того, расходы бизнеса и потребителей стремительно растут — самым быстрым темпом за четверть века. Поэтому неудивительно видеть заголовок CNBC от 18 июня: «Morgan Stanley выбирает мировые акции, способные выдержать ожидаемый европейский бум».Однако вот что нужно знать инвесторам: экономический бум следует за восходящей тенденцией на фондовом рынке, а не наоборот. Другими словами, история показывает, что быстро развивающаяся экономика может служить противоположным индикатором. Действительно, вот график и комментарий из нашей июльской Global Market Perspective:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Блог им. ruh666 |В следующий раз, когда вы увидите «Быков в 4 раза больше, чем медведей», вспомните это (перевод с elliottwave com)

- 21 июля 2021, 19:10

- |

Посмотрите, как «исторический оптимизм» инвесторов в акции послужил предупреждением.

После 12-летнего восходящего тренда, когда можно было бы проявить осторожность, психология инвесторов оставалась очень оптимистичной. Как говорится в нашем июльском Elliott Wave Financial Forecast said: «Крупные трейдеры активны как никогда. 11 июня объем купленных для открытия позиции колл-оционов крупных трейдеров подскочил до 45%, что стало новым рекордом». В заголовке Marketwatch от 10 июля также был весьма оптимистичный прогноз: «Бычий рынок акций может длиться до пяти лет — вот шесть причин, почему». Обратите внимание, что заголовок предполагает, что бычий рынок только начался. Этот пятилетний прогноз может оказаться правильным, но опять же, помните об этом из более раннего финансового прогноза на 2021 год: «Вершина никогда не ощущается как вершина. Чем она выше, тем более долговечным кажется рост».

После 12-летнего восходящего тренда, когда можно было бы проявить осторожность, психология инвесторов оставалась очень оптимистичной. Как говорится в нашем июльском Elliott Wave Financial Forecast said: «Крупные трейдеры активны как никогда. 11 июня объем купленных для открытия позиции колл-оционов крупных трейдеров подскочил до 45%, что стало новым рекордом». В заголовке Marketwatch от 10 июля также был весьма оптимистичный прогноз: «Бычий рынок акций может длиться до пяти лет — вот шесть причин, почему». Обратите внимание, что заголовок предполагает, что бычий рынок только начался. Этот пятилетний прогноз может оказаться правильным, но опять же, помните об этом из более раннего финансового прогноза на 2021 год: «Вершина никогда не ощущается как вершина. Чем она выше, тем более долговечным кажется рост».

( Читать дальше )

После 12-летнего восходящего тренда, когда можно было бы проявить осторожность, психология инвесторов оставалась очень оптимистичной. Как говорится в нашем июльском Elliott Wave Financial Forecast said: «Крупные трейдеры активны как никогда. 11 июня объем купленных для открытия позиции колл-оционов крупных трейдеров подскочил до 45%, что стало новым рекордом». В заголовке Marketwatch от 10 июля также был весьма оптимистичный прогноз: «Бычий рынок акций может длиться до пяти лет — вот шесть причин, почему». Обратите внимание, что заголовок предполагает, что бычий рынок только начался. Этот пятилетний прогноз может оказаться правильным, но опять же, помните об этом из более раннего финансового прогноза на 2021 год: «Вершина никогда не ощущается как вершина. Чем она выше, тем более долговечным кажется рост».

После 12-летнего восходящего тренда, когда можно было бы проявить осторожность, психология инвесторов оставалась очень оптимистичной. Как говорится в нашем июльском Elliott Wave Financial Forecast said: «Крупные трейдеры активны как никогда. 11 июня объем купленных для открытия позиции колл-оционов крупных трейдеров подскочил до 45%, что стало новым рекордом». В заголовке Marketwatch от 10 июля также был весьма оптимистичный прогноз: «Бычий рынок акций может длиться до пяти лет — вот шесть причин, почему». Обратите внимание, что заголовок предполагает, что бычий рынок только начался. Этот пятилетний прогноз может оказаться правильным, но опять же, помните об этом из более раннего финансового прогноза на 2021 год: «Вершина никогда не ощущается как вершина. Чем она выше, тем более долговечным кажется рост».( Читать дальше )

Блог им. ruh666 |Исчезло ли «худшее из опасений инфляции»? (перевод с deflation com)

- 16 июля 2021, 19:37

- |

Заголовок Fox Business от 8 июля гласит: «Забудьте об инфляции — дефляция может скоро поднять свою уродливую голову». Вот отрывок:

«Уже есть признаки того, что худшее из опасений по поводу инфляции исчезло. Опубликованный во вторник отчет о деятельности в секторе услуг Института управления поставками показал, что в июне уплаченная составляющая упала на 1,1 пункта. В отдельном отчете IHS Markit было обнаружено, что, хотя цены на сырье и материалы оставались высокими, оставаясь вторым по величине показателем за всю историю наблюдений, затраты росли более медленными темпами, что дает некоторые доказательства того, что это повышение действительно может быть временным, как сказал Пауэлл. Респонденты отметили «снижение опасений по поводу инфляции», — заявили в IHS Markit».

В июльскоЙ Global Market Perspective Elliott Wave International представлена такая точка зрения на «новые максимумы деловой активности», как показывает составной PMI Еврозоны от Markit:

«Рост бизнеса в еврозоне ускоряется самыми высокими темпами за 15 лет. Свежий опрос менеджеров по закупкам в сфере услуг в еврозоне в мае подскочил до 14-летнего максимума… потребители становятся чрезмерно уверенными на основных пиках фондового рынка и чрезмерно пессимистичными на основных минимумах фондового рынка. То же самое происходит на корпоративном уровне. Составной индекс менеджеров по закупкам IHS Markit измеряет преобладающее направление экономики в производственном секторе и секторе услуг в Европе. После трех месяцев роста показатель за июнь 2021 года достиг самого высокого уровня с июня 2006 года».

( Читать дальше )

«Уже есть признаки того, что худшее из опасений по поводу инфляции исчезло. Опубликованный во вторник отчет о деятельности в секторе услуг Института управления поставками показал, что в июне уплаченная составляющая упала на 1,1 пункта. В отдельном отчете IHS Markit было обнаружено, что, хотя цены на сырье и материалы оставались высокими, оставаясь вторым по величине показателем за всю историю наблюдений, затраты росли более медленными темпами, что дает некоторые доказательства того, что это повышение действительно может быть временным, как сказал Пауэлл. Респонденты отметили «снижение опасений по поводу инфляции», — заявили в IHS Markit».

В июльскоЙ Global Market Perspective Elliott Wave International представлена такая точка зрения на «новые максимумы деловой активности», как показывает составной PMI Еврозоны от Markit:

«Рост бизнеса в еврозоне ускоряется самыми высокими темпами за 15 лет. Свежий опрос менеджеров по закупкам в сфере услуг в еврозоне в мае подскочил до 14-летнего максимума… потребители становятся чрезмерно уверенными на основных пиках фондового рынка и чрезмерно пессимистичными на основных минимумах фондового рынка. То же самое происходит на корпоративном уровне. Составной индекс менеджеров по закупкам IHS Markit измеряет преобладающее направление экономики в производственном секторе и секторе услуг в Европе. После трех месяцев роста показатель за июнь 2021 года достиг самого высокого уровня с июня 2006 года».

( Читать дальше )

Блог им. ruh666 |«Возможность потерять деньги» в 2021 году (перевод с elliottwave com)

- 16 июля 2021, 15:29

- |

Такое инвестиционное поведение вызывает тревогу.

Кто захочет инвестировать в убыточный бизнес? Кажется немного странным, но, видимо, многие хотят. Действительно, такое инвестиционное поведение восходит, по крайней мере, к временам технологической мании 2000 года, года исторического финансового пика. В специальном отчете за февраль 2000 г. в нашем Elliott Wave Financial Forecast говорилось: «Это распространенная шутка среди сетевых предпринимателей. Венчурные капиталисты не будут финансировать вас, если вы не докажете, что ваша компания потеряет 450 миллионов долларов в первые шесть месяцев, иначе они сочтут вас недостаточно амбициозным».

Кто захочет инвестировать в убыточный бизнес? Кажется немного странным, но, видимо, многие хотят. Действительно, такое инвестиционное поведение восходит, по крайней мере, к временам технологической мании 2000 года, года исторического финансового пика. В специальном отчете за февраль 2000 г. в нашем Elliott Wave Financial Forecast говорилось: «Это распространенная шутка среди сетевых предпринимателей. Венчурные капиталисты не будут финансировать вас, если вы не докажете, что ваша компания потеряет 450 миллионов долларов в первые шесть месяцев, иначе они сочтут вас недостаточно амбициозным».

Об этом упоминается, потому что это актуально сейчас в 2021 году. Посмотрите на эти два заголовка:

Рекордные продажи акций убыточных фирм вызывают тревогу (Bloomberg, 27 июня)Убыточные компании продают рекордное количество акций… (CNBC, 2 июля)

В нашем недавно опубликованном июльском Elliott Wave Financial Forecast говорится:

В мае в «Финансовом прогнозе» говорилось об извращенном влечении спекулянтов к убыточным компаниям… Другим примером такого рискованного поведения [является] рекордный чистый убыток компаний, привлекающих деньги на вторичном размещении акций. Предыдущий рекорд и единственный другой раз, когда было чистое отрицательное число за предыдущие 12 месяцев, был в марте 2000 года, точном месяце основного пика того десятилетия на NASDAQ. Последовал крах dot.com.

Нынешний наплыв в убыточные компании не обязательно означает, что сегодня или завтра, так сказать, произойдет очередной «крах». Однако финансовая история действительно показывает, что рискованное инвестиционное поведение является характеристикой расширенного бычьего рынка. Лучший способ получить точное представление о фондовом рынке — это использовать волновую модель Эллиотта, в которой есть определенные правила и рекомендации для анализа и прогнозирования рынка.

перевод отсюда

( Читать дальше )

Кто захочет инвестировать в убыточный бизнес? Кажется немного странным, но, видимо, многие хотят. Действительно, такое инвестиционное поведение восходит, по крайней мере, к временам технологической мании 2000 года, года исторического финансового пика. В специальном отчете за февраль 2000 г. в нашем Elliott Wave Financial Forecast говорилось: «Это распространенная шутка среди сетевых предпринимателей. Венчурные капиталисты не будут финансировать вас, если вы не докажете, что ваша компания потеряет 450 миллионов долларов в первые шесть месяцев, иначе они сочтут вас недостаточно амбициозным».

Кто захочет инвестировать в убыточный бизнес? Кажется немного странным, но, видимо, многие хотят. Действительно, такое инвестиционное поведение восходит, по крайней мере, к временам технологической мании 2000 года, года исторического финансового пика. В специальном отчете за февраль 2000 г. в нашем Elliott Wave Financial Forecast говорилось: «Это распространенная шутка среди сетевых предпринимателей. Венчурные капиталисты не будут финансировать вас, если вы не докажете, что ваша компания потеряет 450 миллионов долларов в первые шесть месяцев, иначе они сочтут вас недостаточно амбициозным».Об этом упоминается, потому что это актуально сейчас в 2021 году. Посмотрите на эти два заголовка:

Рекордные продажи акций убыточных фирм вызывают тревогу (Bloomberg, 27 июня)Убыточные компании продают рекордное количество акций… (CNBC, 2 июля)

В нашем недавно опубликованном июльском Elliott Wave Financial Forecast говорится:

В мае в «Финансовом прогнозе» говорилось об извращенном влечении спекулянтов к убыточным компаниям… Другим примером такого рискованного поведения [является] рекордный чистый убыток компаний, привлекающих деньги на вторичном размещении акций. Предыдущий рекорд и единственный другой раз, когда было чистое отрицательное число за предыдущие 12 месяцев, был в марте 2000 года, точном месяце основного пика того десятилетия на NASDAQ. Последовал крах dot.com.

Нынешний наплыв в убыточные компании не обязательно означает, что сегодня или завтра, так сказать, произойдет очередной «крах». Однако финансовая история действительно показывает, что рискованное инвестиционное поведение является характеристикой расширенного бычьего рынка. Лучший способ получить точное представление о фондовом рынке — это использовать волновую модель Эллиотта, в которой есть определенные правила и рекомендации для анализа и прогнозирования рынка.

перевод отсюда

( Читать дальше )

Блог им. ruh666 |Грядёт коррекция в сипи, будьте в ахтунге, братья-пацаки

- 13 июля 2021, 00:05

- |

Давно по рынку ничо не пейсал, ибо мутно всё там, но сейчас в сиплом дочертили (дочерчиваем) аккуратненькую пятиволновочку с низов 8-го числа. Что будем корректировать, я хз, если эту пятиволновку, то неглубоко, если более крупное движение, то возможен ахтунг.

Окно низов торгового цикла — первые две декады августа, так что может быть корректировать будем и более крупное движение. Так что, братья пацаки, держите нос по ветру (а хвост пистолетом). А дальше, как повезёт. Чатланам же ничего хорошего не желаю, ибо задолбали, на Плюк к себе валите, там и командуйте, а Земля — исконно пацакская планета!

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Окно низов торгового цикла — первые две декады августа, так что может быть корректировать будем и более крупное движение. Так что, братья пацаки, держите нос по ветру (а хвост пистолетом). А дальше, как повезёт. Чатланам же ничего хорошего не желаю, ибо задолбали, на Плюк к себе валите, там и командуйте, а Земля — исконно пацакская планета!

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Бесплатное руководство «Как найти возможности для торговли с высокой вероятностью с помощью скользящих средних»

Блог им. ruh666 |Самая высокая инфляция в истории указывает на 1987-й и дефляцию активов (перевод с deflation com)

- 12 июля 2021, 19:10

- |

ост денег и кредита никогда не был такими быстрыми.

Вопреки распространенному мнению, инфляция — это не положительная скорость изменения потребительских цен. Истинное значение инфляции — это положительная скорость изменения денег и кредита в экономике. Экономисты-монетаристы, в первую очередь Милтон Фридман, отметили связь между темпами роста денег и темпами роста потребительских цен, но количественная теория денег не является безошибочной. Потребительские цены во множестве секторов экономики раздуваются и падают по разным причинам, поэтому мы не можем сказать, что существует прямая связь между количеством денег и потребительскими ценами. Тем не менее, чем больше денег и кредита в экономике, тем больше шансов на повышение цен, будь то потребительские товары и услуги или активы.

Итак, что нам делать с приведенным ниже графиком? Он показывает годовое процентное изменение индекса денег и кредита EWI (MACI) для США. Индекс состоит из денежной массы M2 и общей суммы долга (государственного и частного) в экономике. Как мы видим, процентное изменение в годовом исчислении является самым высоким по данным, начиная с 1960 года, когда Федеральная резервная система создала триллионы новых долларов для финансирования государственного и частного долга, а корпорации жадно выпускают новые долг на фоне самых неустойчивых финансовых условий в истории.

( Читать дальше )

Вопреки распространенному мнению, инфляция — это не положительная скорость изменения потребительских цен. Истинное значение инфляции — это положительная скорость изменения денег и кредита в экономике. Экономисты-монетаристы, в первую очередь Милтон Фридман, отметили связь между темпами роста денег и темпами роста потребительских цен, но количественная теория денег не является безошибочной. Потребительские цены во множестве секторов экономики раздуваются и падают по разным причинам, поэтому мы не можем сказать, что существует прямая связь между количеством денег и потребительскими ценами. Тем не менее, чем больше денег и кредита в экономике, тем больше шансов на повышение цен, будь то потребительские товары и услуги или активы.

Итак, что нам делать с приведенным ниже графиком? Он показывает годовое процентное изменение индекса денег и кредита EWI (MACI) для США. Индекс состоит из денежной массы M2 и общей суммы долга (государственного и частного) в экономике. Как мы видим, процентное изменение в годовом исчислении является самым высоким по данным, начиная с 1960 года, когда Федеральная резервная система создала триллионы новых долларов для финансирования государственного и частного долга, а корпорации жадно выпускают новые долг на фоне самых неустойчивых финансовых условий в истории.

( Читать дальше )

Блог им. ruh666 |Фондовые инвестиции становятся «ставками домохозяйств» - что это может означать (перевод с elliottwave com)

- 09 июля 2021, 15:25

- |

Вот какие позиции обычно «мелкие трейдеры» занимают «на поворотах»

Еще в апреле в нашем финансовом прогнозе по волнам Эллиотта говорилось: «На уровне 34,4% процент финансовых активов домашних хозяйств США, привязанных к акциям, выше, чем когда-либо… Процент акций, принадлежащих домашним хозяйствам США, наверняка преодолеет 52-летнюю линию тренда, которая соединяет пики декабря 1968 года и марта 2000 года». Так и случилось. После наш июньский Elliott Wave Financial Forecast показал этот график и написал:

Еще в апреле в нашем финансовом прогнозе по волнам Эллиотта говорилось: «На уровне 34,4% процент финансовых активов домашних хозяйств США, привязанных к акциям, выше, чем когда-либо… Процент акций, принадлежащих домашним хозяйствам США, наверняка преодолеет 52-летнюю линию тренда, которая соединяет пики декабря 1968 года и марта 2000 года». Так и случилось. После наш июньский Elliott Wave Financial Forecast показал этот график и написал:

( Читать дальше )

Еще в апреле в нашем финансовом прогнозе по волнам Эллиотта говорилось: «На уровне 34,4% процент финансовых активов домашних хозяйств США, привязанных к акциям, выше, чем когда-либо… Процент акций, принадлежащих домашним хозяйствам США, наверняка преодолеет 52-летнюю линию тренда, которая соединяет пики декабря 1968 года и марта 2000 года». Так и случилось. После наш июньский Elliott Wave Financial Forecast показал этот график и написал:

Еще в апреле в нашем финансовом прогнозе по волнам Эллиотта говорилось: «На уровне 34,4% процент финансовых активов домашних хозяйств США, привязанных к акциям, выше, чем когда-либо… Процент акций, принадлежащих домашним хозяйствам США, наверняка преодолеет 52-летнюю линию тренда, которая соединяет пики декабря 1968 года и марта 2000 года». Так и случилось. После наш июньский Elliott Wave Financial Forecast показал этот график и написал:

( Читать дальше )

Блог им. ruh666 |Пузырь Tesla, похоже, наконец лопнет

- 09 июля 2021, 12:25

- |

Наша предыдущая статья об акциях Tesla, опубликованная 17 ноября 2020 года, предсказывала скачок до ~ 600 долларов с последующим серьезным медвежьим разворотом. Мы думали, что TSLA тогда растет в волне 5. Предполагалось, что произойдет новый исторический максимум, но поскольку пятые волны завершают каждый импульс, мы предположили, что медведи будут стремиться вернуться. Кроме того, мы никак не могли оправдать оценку компании. И действительно, заметный медвежий разворот произошел, но не раньше, чем цена акции достигла 900 долларов за акцию в январе 2021 года. Таким образом, очевидно, что продолжение пятой волны испортило наши сроки. Точную длину волны невозможно предсказать, поэтому мы всегда предостерегаем от ловли вершин и минимумов. В настоящее время Tesla стоит около 650 долларов, очень дорого по любым фундаментальным показателям. Увы, люди — существа предвзятые. Предложите нам еще более высокую цену, и вдруг дорогое станет казаться дешевым. К несчастью для «быков» Tesla, снижение с 900 долларов кажется началом чего-то большего.

( Читать дальше )

( Читать дальше )

Блог им. ruh666 |Реальная доходность мусорных облигаций становится отрицательной (перевод с elliottwave com)

- 08 июля 2021, 19:08

- |

В действительности вы ничего не зарабатываете, вкладывая деньги с высокой доходностью. Признак того, насколько невероятны финансовые рынки в данный момент, показан на графике ниже. Он показывает доходность типичной высокодоходной облигации в долларах США (с кредитным рейтингом B) за вычетом годового уровня инфляции потребительских цен в США. Она только что упала ниже нуля, что означает, что реальная доходность этого сектора высокодоходных облигаций сейчас ниже инфляции потребительских цен. Инвестору в бросовые облигации вообще не платят за такой риск. То же самое и с мусорными облигациями в целом: реальная доходность Bloomberg Barclays U.S. Corporate High Yield index также упала на отрицательную территорию.

Это, конечно, чистое безумие. Тем не менее, рынок облигаций пока терпит это, поскольку верит мнению Федеральной резервной системы, что высокая инфляция потребительских цен преходяща (хотя это может быть связано с самой большой ложью в мире, но если это не пугает, чек есть по почте). В какой-то момент в течение следующих нескольких месяцев инфляция должна снизиться, и эта реальная доходность снова вырастет выше нуля. По крайней мере, так думают. Но что, если это не так? Что, если инфляция окажется более тянучей, чем думают люди? В этой ситуации вынос бросовых облигаций, вероятно, станет одним из самых поразительных обвалов, когда-либо виденных на финансовых рынках.

Это, конечно, чистое безумие. Тем не менее, рынок облигаций пока терпит это, поскольку верит мнению Федеральной резервной системы, что высокая инфляция потребительских цен преходяща (хотя это может быть связано с самой большой ложью в мире, но если это не пугает, чек есть по почте). В какой-то момент в течение следующих нескольких месяцев инфляция должна снизиться, и эта реальная доходность снова вырастет выше нуля. По крайней мере, так думают. Но что, если это не так? Что, если инфляция окажется более тянучей, чем думают люди? В этой ситуации вынос бросовых облигаций, вероятно, станет одним из самых поразительных обвалов, когда-либо виденных на финансовых рынках.

перевод отсюда

( Читать дальше )

Это, конечно, чистое безумие. Тем не менее, рынок облигаций пока терпит это, поскольку верит мнению Федеральной резервной системы, что высокая инфляция потребительских цен преходяща (хотя это может быть связано с самой большой ложью в мире, но если это не пугает, чек есть по почте). В какой-то момент в течение следующих нескольких месяцев инфляция должна снизиться, и эта реальная доходность снова вырастет выше нуля. По крайней мере, так думают. Но что, если это не так? Что, если инфляция окажется более тянучей, чем думают люди? В этой ситуации вынос бросовых облигаций, вероятно, станет одним из самых поразительных обвалов, когда-либо виденных на финансовых рынках.

Это, конечно, чистое безумие. Тем не менее, рынок облигаций пока терпит это, поскольку верит мнению Федеральной резервной системы, что высокая инфляция потребительских цен преходяща (хотя это может быть связано с самой большой ложью в мире, но если это не пугает, чек есть по почте). В какой-то момент в течение следующих нескольких месяцев инфляция должна снизиться, и эта реальная доходность снова вырастет выше нуля. По крайней мере, так думают. Но что, если это не так? Что, если инфляция окажется более тянучей, чем думают люди? В этой ситуации вынос бросовых облигаций, вероятно, станет одним из самых поразительных обвалов, когда-либо виденных на финансовых рынках.перевод отсюда

( Читать дальше )

Блог им. ruh666 |Вот почему ралли может продолжиться некоторое время

- 08 июля 2021, 15:21

- |

Акции по всему миру продолжают бить один рекорд за другим, и у некоторых из крупнейших мировых управляющих деньгами есть простой совет: привыкните к этому. Такие компании, как BlackRock Inc., State Street Global Markets, UBS Asset Management и JPMorgan Asset Management, ожидают, что фондовые рынки продолжат расти во второй половине года, и многие инвесторы все чаще ищут за пределами США дополнительную прибыль. Они ссылаются на такие причины, как восстановление экономики, продолжающееся аккомодация центральных банков и отсутствие альтернатив на фоне низких ставок и самых узких кредитных спредов за десятилетие. «Многие индикаторы указывают на то, что в системе, которая ищет себе пристанище, все еще существует огромная ликвидность», — говорит Карстен Ремхельд, стратег по рынкам капитала Fidelity International. По его словам, потоки по-прежнему будут поступать в акции, хотя ожидания доходности от этого будут намного ниже.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс